NAND Flash需求不振 Q4合約價反轉估季減3-8%

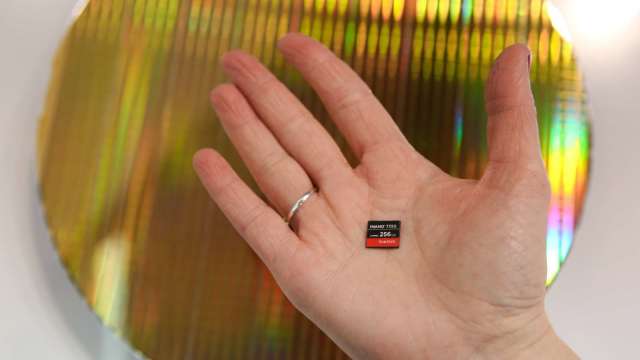

研調機構 TrendForce 今 (15) 日指出,NAND Flash 產品受下半年旺季不旺影響, Wafer 合約價已在第三季率先下跌,預期第四季跌幅將擴大至 10% 以上,模組除了企業級 SSD 小漲 5% 內,PC SSD 及 UFS 都因買家終端產品銷售不如預期,採購策略更加保守,導致第四季 NAND Flash 整體合約價將季減 3 至 8%。

研調分析,從供給部分來看,多家原廠稼動率第三季已恢復滿載,加上其他供應商推動製程升級,產能小幅增加。

但從需求端來看,除了伺服器端需求穩定,消費性市場疲軟仍難以支撐漲價,即使廠商積極推出 AI PC,但由於通膨和 AI 實用性不足等因素,未出現明顯換機潮,現貨和通路市場價格與 OEM 合約價的差距擴大,也導致原廠調價受阻,因此預估 PC client SSD 合約價第四季將季減 5% 至 10%。

另外,部份企業級客戶延遲建置 AI 伺服器,第四季來自伺服器 OEM 的訂單量明顯下修,加上雲端服務供應商 (CSP) 採購高峰已過,整體採購容量較第三季下滑。智慧型手機和筆電客戶也因採庫存去化策略,NAND Flash 訂單保守,加上原廠持續增產下,導致供過於求。

TrendForce 認為,由於企業級 SSD 訂單動能及單價優於其他 NAND Flash 產品,供應商積極搶單並提升位元出貨量,這種策略將抑制價格成長。因此,預估第四季企業級 SSD 合約價將大幅收斂,僅季增 0 至 5%。

至於 eMMC 方面,TrendForce 預期,智慧型手機第三季市況未好轉,加上手機廠商積極去化 eMMC 庫存和技術性抵制漲價,因此未出現明顯交易量。第四季中國品牌推出新機、iPhone 16 系列和華為三折機發布上市,看似為 eMMC 市場注入新動能,然買方為避免再有庫存過高壓力,將採取更謹慎的備貨策略。

TrendForce 表示,經過第三季買賣雙方的價格僵持,原廠庫存增加,模組廠和現貨市場貨源充足,議價天平傾向買方,預估第四季合約價將季減 8 至 13%。

UFS 則主要應用在高端和旗艦智慧型手機,市況與 eMMC 相同。隨著整體經濟成長趨緩,導致換新機的頻率從不到兩年延長至三年,以及尚未有智慧型手機的殺手級應用出現,預估第四季需求不會明顯改變。

UFS 產品目前有原廠和模組廠競爭供貨,因買氣平淡,原廠為避免堆積庫存和達成業績目標,第四季必須在價格讓步,預估合約價將季減 8% 至 13%。

另外,2024 年以來零售端的 client SSD、記憶卡和隨身碟需求低迷,歐美地區返校季和節慶效應不彰,加上中國經濟情況不振導致今年雙十一購物節預估買氣衰退,第四季 NAND Flash Wafer 需求恐雪上加霜。

TrendForce 指出,在模組廠庫存過高和部分原廠削價競爭下,第四季 NAND Flash wafer 合約價將出現較大幅度衰退,預估季減 10 至 15%,且不排除擴大。