川普、DeepSeek攪亂台股新春行情? 專家:農曆新春開盤月是布局良機,買進持有「這主題」帶勁

國際股市利空消息頻傳,包括 DeepSeek 問世、美國正式與多國開打新一輪貿易戰等,一度引發 AI 科技股重挫、全球股市震盪加劇,市場擔憂衝突再起,投資氛圍謹慎,而川普關稅戰所帶來的風險,造成美股主要指數的震盪,雖然

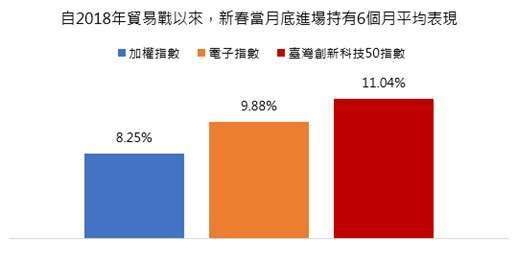

00935 野村臺灣創新科技 50 ETF (本基金之配息來源可能為收益平準金) 經理人林怡君分析表示,根據統計,自 2018 年 2 月 8 日美中貿易戰正式開打以來,若在農曆新春開盤後買進台股並持有半年,平均表現佳且正報酬勝率達 85%。以

林怡君指出,台股長期趨勢仍處向上優勢,即便是 2018 年貿易戰開打至今,全球股市乃至於台股仍不斷創新高,回頭來看消息面利空往往是絕佳買點。以當前來看,台股新春開局恰逢震盪走勢,反而是台灣科技股中長期投資人撿便宜的好時機,因為川普近期的貿易關稅計畫其實早在競選期間就被市場預期、並非新聞,且值得留意的是,與過往 1.0 時期「反覆放話、迅速執行」最大不同在於,本次川普關稅 2.0 則是「迅速宣布、緩慢執行」,例如近期對墨西哥與加拿大迅速宣布關稅、但又隨即進入協商並暫停執行,因此儘管川普週五又放話出招,後續對於市場實質衝擊有機會小於預期。當前既開放又低成本的 DeepSeek 撼動全球,DeepSeek 最新的 AI 模型和聊天機器人效能與美國最頂尖 AI 產品相當,擾亂原有市場對 AI 基礎建設投資的展望,儘管目前各方論戰不斷,但可確定的是 AI 技術的普及更有助於擴大整體應用層面,並且帶動相關商機,台廠相關供應鏈中,具備關鍵零組件生產能力、且有完整解決方案的公司,將可望受惠。

展望未來,野村投信投資策略部副總經理張繼文分析表示,中美雙方 AI 競賽將逐步白熱化,如同過去 Linux 及 Windows 各有不同的套路及迭代更新,並被開枝散葉廣泛被應用在不同領域,以終為始,兩者最終一定會並存,如同 Linux 跟 Windows 各自找到擅長領域,Windows 普及化廣被大眾使用,而 Linux 常被運用在商業場合或開發社群, AI 就像生命一樣,自己終究會找出路向陽綻放。張繼文進一步指出,DeepSeek 開啟低成本模型新時代,未來歐美巨頭將出現更多似類模型,加速 AI 實現生活化,另一方面,目前 AI 與相關科技題材除了上游半導體等硬體外,商機亮點也擴散至中下游硬體與其他周邊供應鏈廠商,而其他科技商機更包含 AI App、機器人、自駕車、5G 物連網 (IoT) 技術、甚至低軌衛星等,未來 AI 競賽局勢無論如何變化,台廠供應鏈必定有其一席之地。

IDC 報告指出,2025 年全球企業在 AI 支出將達到 2,270 億元,預計 2030 年超過 19.9 兆美元,顯示 AI 經濟的快速崛起,短期即便因 DeepSeek 強力震撼市場而削弱市場對未來 AI 硬體需求的預期,然而科技巨頭皆表示持續看好 AI 未來發展與應用場景的滲透及無限商機。張繼文指出,投資聚焦在尖端的「創新科技」主題可謂讓投資百花齊放;此外,每年 5-8 月更有台股獨特的除權息旺季,屆時的資金行情更值得期待。因此,中長期欲加碼台股、尤其是科技股的投資人,不妨趁每年新春開盤當月底前陸續「下好離手」,尤其把握震盪盤勢創造的撿便宜好時機,靜待夏末秋初的豐收機會。

提醒投資人,ETF 價格會受到市場行情變動影響,ETF 投資標的如為指數成分股,其主要成分股價格若下跌,ETF 價格也會跟著下跌而影響投資人報酬,所以投資人投資 ETF 除要瞭解其配息並非每次相同外,亦需注意市場價格波動風險。

本公司提供之新聞稿,均依照投信投顧會員及其銷售機構從事廣告及營業活動行為規範,若須重製或編製新聞稿,應以公司公開資料為主,不得誇大不實。 AMK01-250200065